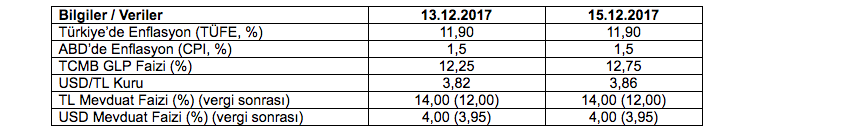

Merkez Bankası’nın bankaları fonlamakta kullandığı faizi 0,50 puan artırmasına karşın tablodan, USD/TL kurunun düşmediğini hatta tam tersine 3,82 düzeyinden 3,86’ya yükseldiğini görüyoruz. Normal koşullarda Merkez Bankası’nın faizi artırmasının ardından kurlarda bir düşüş ve dolayısıyla TL’de bir değerlenme ortaya çıkması beklenir, fakat bu kez tam tersi oldu. Şimdi de yukarıdaki bilgilere eldeki verileri ekleyerek bu kez olay yeri incelemesi yaparak analizi tamamlayalım.

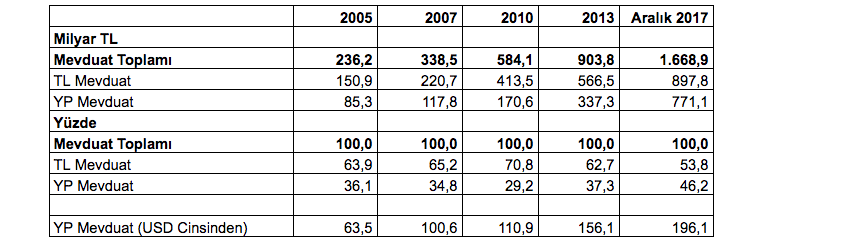

Tablo, toplam mevduat içinde yabancı para mevduat payının hızla arttığını ortaya koyuyor. 2005’de bu pay yüzde 36 iken Aralık 2017’de yüzde 46’nın üzerine çıkmış bulunuyor. Bu artışta TL’nin değer kaybının bir miktar etkisi olsa da asıl artışın fiili artıştan kaynaklandığı tablonun son sırasında yer alan yabancı para mevduatın döviz cinsinden miktarının artışından görülebiliyor. Bu artışın asıl ağırlığı yerli halkın döviz mevduatına geçişinden kaynaklanıyor.

Türk Lirasından yabancı para yaratma yeteneği

Sermaye hareketleri serbest kalıp da Türk Lirası konvertibl ilan edilince, isteyen herkesin Türk Lirasını verip istediği yabancı parayı alması serbest hale geldi. Bu durumda mesela bankada 100.000 TL mevduatı bulunan bir yerli tasarruf sahibi bankasına talimat verip bunu bugünkü kurdan (3,86) 25.906 USD’ye çevirip bir USD mevduat hesabı açtırabiliyor. Böylece bu yerli tasarruf sahibi bu talimatıyla TL birikiminden, Dolar tasarrufu yaratmış oluyor. Bu yaratıcılık, kişi açısından alacak olsa da banka açısından USD yükümlülük oluyor. Dolayısıyla bankaların yabancı para yükümlülüğü ortada bir yabancı para kazancı olmadan artabiliyor.

Her ne kadar reel faiz hesabında gelecek enflasyona bakılması gerekse de Yerli tasarruf sahibi gelecekteki enflasyona değil bugünkü enflasyona bakma alışkanlığındadır. Bu durumda eline geçecek faizin yüzde 12, enflasyonun ise yüzde 13 olduğunu görünce zarar edeceğini hesaplar ve bankasına talimat vererek USD mevduatına geçer. Bunun için Dolar kazanmasına gerek yoktur. Konvertibilite ona bir talimatla TL’den Dolar yaratma imkânı sağlar. Banka ise durduk yerde döviz yükümlülüğüne girmiş olur. Bunu yaptığında yerli tasarruf sahibi TL tasarrufta yaşayacağı zarardan kurtulup yüzde 3,95 net ve Doların enflasyonu yüzde 1,5 olduğuna göre (3,95 – 1,5 =) 2,5 puan reel Dolar faizi almaya başlar.

Hipotez: Dolarizasyon olan ülkelerde reel faiz hangi para biriminde yüksekse orası çekici olur

Bütün bunlardan çıkacak sonuç şudur. Türk Lirasında reel faiz negatif olduğu sürece yerli tasarruf sahibi dövize geçer ve parasını yabancı para mevduatına dönüştürür. Bu da döviz talebini artırır ve kurlar düşmez. Merkez Bankası’nın son kararı negatif faiz olgusunu çözecek bir ortam yaratmadığı hatta o umudu da zayıflattığı için yerli tasarruf sahiplerinin yabancı parayla mevduat yapma eğilimi artmıştır. Bu eğilim yabancı paraya talebi artırmış ve sonuç olarak kurlar yükselmiştir.

Kuşkusuz kurlardaki yükselişin yabancı fonların beklentisi, riskler vb gibi konularla da ilgisi var ama işin burada ortaya koyduğum yönü oldukça ağır basıyor gibi görünüyor.