02 Şubat 2016 13:30

Mahfi Eğilmez*

2008’de Lehman Brothers’ın batışıyla başladığı kabul edilen (gerçekte birikimi çok da eskiye dayanan) küresel kriz sonrasında birçok ekonomide çöküşler, durgunluklar, gerilemeler yaşandı. Az sayıda ekonomi bu olumsuz durumu atlatmış görünüyor, bazı ekonomiler atlatmaya yakın durumda bulunuyor, bazı ekonomiler ise hala uğraşıyor.

1929’da başlayan Büyük Depresyondan çıkış için uygulanan ekonomi politikalarında ağırlık büyük ölçüde maliye politikasındaydı. Vergiler düşürülmüş, kamu harcamaları artırılmış, kişilerin ve kurumların elinde daha çok para olmasına çalışılmıştı. Bu yolla kişi ve kurumların talebi artırılarak büyümeye geri dönüş sağlanmıştı. Küresel krizden çıkma yolunda uygulanan ekonomi politikalarının ağırlığı maliye politikası araçlarına değil para politikası araçlarına verildi. Bu krizde merkez bankaları devreye girdi gevşek para politikası uygulamasına geçildi. ABD Merkez Bankası (Fed) ve İngiltere Merkez Bankası (BOE) uygulamanın öncüsü oldular. Piyasadan tahvil alarak karşılığında para verdiler (niceliksel gevşeme – quantitative easing) ve böylece piyasada parayı bollaştırdılar. Likiditeye sıkışan bankalar ve onlar aracılığıyla da reel kesim para sıkıntısına girmedi. Fed ve BOE, bu uygulamaya bir yandan da düşük faiz politikasıyla destek verdiler. Bu uygulamalar ABD ve İngiltere’nin krizden çıkış yolunda önemli gelişmeler kaydetmesini sağladı.

Fed ve BOE’nin bu uygulamalarının başarılı olduğunu gören Avrupa Merkez Bankası (ECB) ve onu izleyerek Japonya Merkez Bankası (BOJ) bu uygulamayı kendi alanlarında benzer biçimde uygulamaya koydular. ECB, önce faizleri düşürdü, ardından parasal gevşemeye başladı, BOJ önce parasal gevşeme yaptı ardından faizleri düşürdü. Gerek Euro Bölgesi gerekse Japonya’da bu uygulamalar henüz başarıya ulaşmış değil, ama Euro Bölgesinde bir toparlanma eğilimi belirmiş görünüyor.

Burada kritik soru şu: ABD, İngiltere, Euro Bölgesi ve Japonya bu kadar parayı piyasaya sürer bir yandan da faizi düşürürken Türkiye’nin de aralarında bulunduğu gelişme yolundaki ülkeler niçin hala yüksek faiz uygulamak zorunda bulunuyorlar?

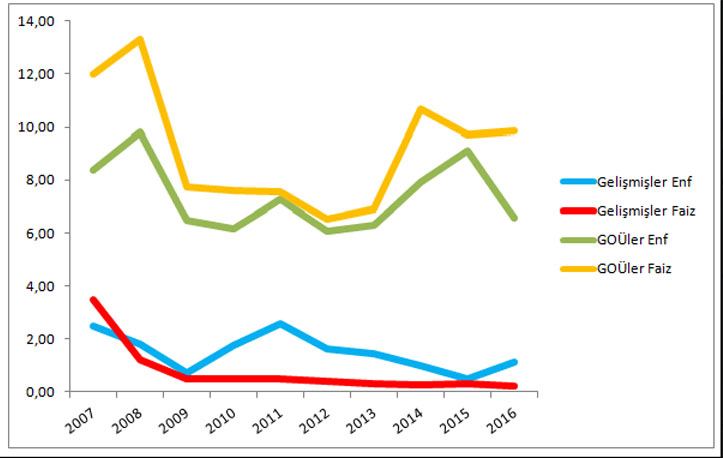

Bu sorunun yanıtını verebilmek için önce 4 gelişmiş ekonomi (ABD, Euro Bölgesi, Japonya ve İngiltere) ve 4 gelişmekte olan ülkenin (Brezilya, Rusya, Türkiye ve Güney Afrika) ortalama enflasyon oranlarını ve Merkez Bankalarınca uygulanan ortalama politika faizlerini bir grafikte gösterelim.

Grafiğin üst kısmında gelişmekte olan 4 ülkenin enflasyon ve politika faizlerinin ortalamaları, alt kısmında ise gelişmiş 4 ekonominin enflasyon ve politika faizleri ortalamaları yer alıyor.

Faizin bazı ekonomilerde düşük bazılarında yüksek olmasının iki nedeni vardır: (1) Bir ekonomide enflasyon düşükse merkez bankası faizi düşük tutabilir, tersine enflasyon yüksekse merkez bankası da faizi yüksek tutmak zorundadır. (2) Bir ekonomi dış kaynağa muhtaç ise o zaman bu kaynakları ülkesine çekebilmek için faizi yüksek tutmak zorundadır.

Faizin bazı ekonomilerde düşük bazılarında yüksek olmasının iki nedeni vardır: (1) Bir ekonomide enflasyon düşükse merkez bankası faizi düşük tutabilir, tersine enflasyon yüksekse merkez bankası da faizi yüksek tutmak zorundadır. (2) Bir ekonomi dış kaynağa muhtaç ise o zaman bu kaynakları ülkesine çekebilmek için faizi yüksek tutmak zorundadır.

Bilimde en önemli konu neden – sonuç ilişkilerinin doğru kurulmasıdır. Bu ilişki doğru kurulamazsa odaklanılan konu yanlış olur ve çözümden uzaklaşılır. Bu ilişkinin doğru kurulabilmesinin temel koşulu bu konuya, diğer bütün konularda olduğu gibi, değer yargılarından kurtulmuş olarak yaklaşabilmektir. ABD’de, Avrupa’da, Japonya’da faizler bu kadar düşükken bizde niçin yüksek diye sormadan önce ABD’de, Avrupa’da, Japonya’da enflasyon bu kadar düşükken bizde niçin yüksek diye sormazsak olayın özünü kavrayamayız. Çözümsüz gibi görünen sorunlar genellikle neden – sonuç ilişkilerinin karıştırılmasıyla ortaya çıkar. Çoğumuzun “bütün kitapları okudum ama analiz yapamıyorum” diye yakınmasının altında neden – sonuç ilişkilerini doğru kuramaması, onun altında da değer yargılarından kurtulamaması yatar.

Not: Mahfi Eğilmez'in bu yazısı mahfiegilmez.com sitesinden alınmıştır.

İlgili Haberler

© Tüm hakları saklıdır.

Yazarlar

- Adnan Ekinci

- Ahmet Sever

- Ahmet Talimciler

- Akdoğan Özkan

- Alex Akimoğlu

- Ali Akay

- Atilla Dorsay

- Aydın Engin

- Ayfer Feriha Nujen

- Aysel Sağır

- Ayşe Acar

- Barçın Yinanç

- Bekir Ağırdır

- Candan Yıldız

- Cemal Tunçdemir

- Çağnur Öztürk

- Çiğdem Anad

- Çiğdem Toker

- Deniz Can

- Doğan Akın

- Emrah Akın

- Ercan Uygur

- Erdoğan İşcan

- Erdoğan Sağlam

- Faruk Bildirici

- Fulya Canşen

- Füsun Sarp Nebil

- Gökçer Tahincioğlu

- Gönenç Gürkaynak

- Hakan Aksay

- Hande Çayır

- Hasan Cemal

- Hasan Göğüş

- Hasan Servet Öktem

- İrfan Yalın

- İskender Aruoba

- Leyla Alp

- M. K. Perker

- Mehmet Y. Yılmaz

- Mehmet Y. Yılmaz | Futbol

- Mehmet Y. Yılmaz | Hafta Sonu

- Mehmet Yalçın

- Murat Batı

- Murat Belge

- Murat Bjeduğ

- Murat Sabuncu

- Mustafa Durmuş

- Oğuz Demiralp

- Orhan Tekelioğlu

- Oya Baydar

- Pınar Doğu

- Rıdvan Akar

- Rıza Türmen

- Selçuk Demirel

- Sencer Ayata

- Seyfettin Gürsel

- Süheyl Aygül

- Şenay Tanrıvermiş

- Şengün Kılıç

- Şirin Payzın

- Şükrü Hatun

- Talat Kırış

- Tan Oral

- Tolga Şardan

- Tolga Şirin

- Tuğçe Tatari

- Tuğrul Akşar

- Tuğrul Eryılmaz

- Türkay Demir

- Uğur Gürses

- Umut Ozan Darıcı

- Yalçın Doğan

- Yılmaz Murat Bilican

- Yusuf Nazım

- Zeynel Lüle