Hazine ve Maliye Bakanı Mehmet Şimşek

Hazine ve Maliye Bakanı Mehmet Şimşek

Geçenlerde Hazine ve Maliye Bakanı Mehmet Şimşek “Ülkemizde vergi yükünün yüksek olduğu algısı gerçeği yansıtmıyor. Toplam vergi yükü sıralamasında yüzde 20,8 ile 38 OECD ülkesi arasında en düşük vergi yüküne sahip üçüncü ülkeyiz” şeklinde bir açıklamada bulundu.

Gerçekten de dediği noktada mıyız? Bunu anlamanın yolu OECD verilerine bakmamız sonrasında da azcık mevzuyu irdelemekten geçmektedir.

Vergi yükü güncel oranlarını OECD, 21 Kasım saat 11:00’de kendi web sayfasında yayımladı. Bu verilere bakmadan önce isterseniz gelin öncelikle vergi yükü kavramını ardından da OECD’nin yayımladığı güncel verileri analiz edelim ki Bakan Şimşek’in haklı olup olmadığını anlayalım.

Nedir vergi yükü?

Vergi yükünün çok fazla türü bulunmakla birlikte özellikle toplam vergi yükü ve bireysel vergi yükü konumuz açısından önem arz etmektedir. Toplam vergi yükü, devletin topladığı vergilerin gayrisafi yurtiçi hasılaya oranını; bireysel vergi yükü ise bir kişinin ödediği vergilerin kendi geliri içindeki payını ifade eder. Daha basit bir ifadeyle ödenen vergilerin gelir içindeki paya vergi yükü denilir.

Bu çok matematiksel bir yaklaşıp olup aslında kişilerin ne hissettiği hususunu pek barındırmaz. Şöyle ki düşük gelirli ile yüksek gelirli kişilerin ödenen bu vergiden etkilenme dereceleri birbirinden farklıdır.

Çünkü vergi esas itibariyle bir yüktür ve yükümlüler bu yükü hissederler. Yükümlülerin duyduğu yüke vergi tazyiki denir ki buna subjektif vergi yükü adı da verilir. Vergi tazyikini yani subjektif vergi yükünü anlamak için önce verilere bakalım ardından değerlendirelim.

Gelir İdaresi Başkanlığı’nın kendi web sayfasında yayımladığı tabloda 2002-2023 yılı vergi yükleri görülmektedir. Bu hesaplamada sosyal güvenlik ödememeleri bulunmamaktadır.

*Vergi gelirleri rakamları mahalli idare ve fon payları ile red ve iadeler dahil tutarlardır.

Yukarıdaki tabloda da görüldüğü üzere vergi yükü her geçen yıl farklı bir seyir göstermektedir. Hatta gayrisafi yurtiçi hasıla hesaplamalarından dolayı her yıl geçmiş yıl GSYİH değerleri değiştiğinden oranlar da değişmektedir/düşmektedir. Örneğin bu tablodaki vergi yükü oranları Haziran 2024’e oranla yaklaşık binde iki oranında düşüş göstermiş.

2002 yılından 2023’e kadar vergi yüklerine bakıldığında ortalama toplumsal vergi yükü en düşük %18 ile 2002 ile 2022 yılı, en fazla olduğu yıl(lar) ise yüzde 20,2 ile 2010, 2011, 2013 ve 2016 yılıdır.

OECD verilerine göre neredeyiz?

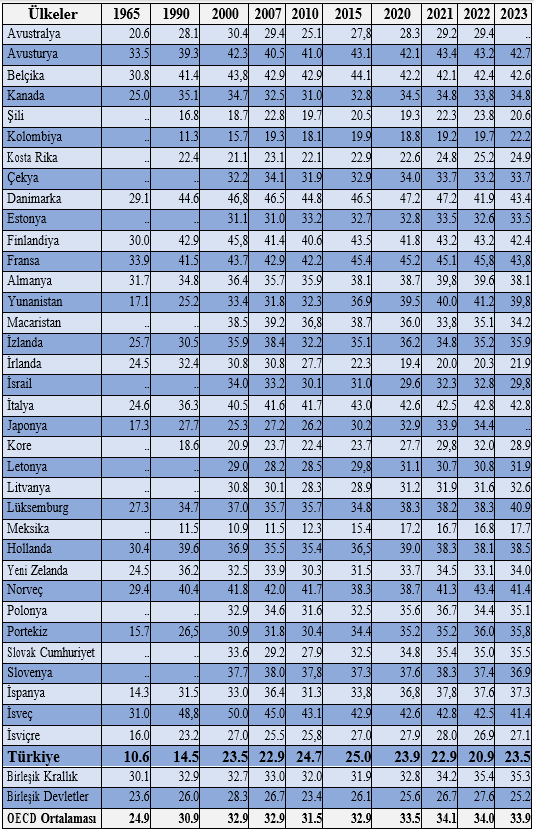

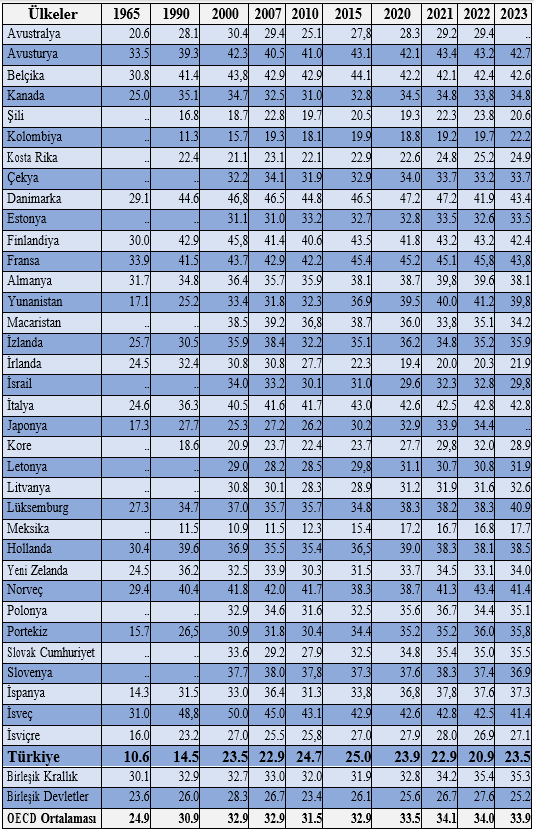

Vergi yükü güncel oranlarını OECD, 21 Kasım 2024’te kendi web sayfasında yayımladı. Bu veriler, sosyal güvenlik primlerinin de eklenmiş olan değerlerdir.

Aşağıdaki tabloda görüldüğü üzere 2023 yılı için yüzde 43,8 ile Fransa lider konumdadır. Avusturya ve İsveç, Fransa’yı takip etmektedir.

Meksika, yüzde 17,7 ile en düşük vergi yüküne sahip ülke konumundadır. Ardından yüzde 20,6 ile Şili, İrlanda 21,9, Kolombiya ise 22,2 ile en altta yer almaktadır. Türkiye’nin oranı ise yüzde 23,5’tir. Türkiye’den daha düşük orana sahip dört ülke bulunmaktadır; Meksika, Şili, İrlanda ve Kolombiya.

Bizde oran neden düşük?

Öncelikle 2023 yılında vergi yükünün OECD ortalaması yüzde 33,9; bizim ise yüzde 23,5’tir. Yaklaşık on puanlık bir fark var. Yani bu fotoğrafa göre Bakan Şimşek’in söylemi kesinlikle doğru.

Çünkü yukarıdaki tabloya bakınca gerimizde sadece dört ülke var. Matematiksel olarak bu fotoğraf umut vermektedir. Bu arada ben de Bakan Şimşek gibi düşünüyorum çünkü tablo ortada.

Ancak bu resme biraz daha detaylı bakınca yani matematiksel verilerden uzaklaşınca hatta vergi sosyolojisi/psikolojisi kadrajından resme bakınca çok farklı parametrelerin olduğu görülebilmektedir. İşte Şimşek’in belki de görmek istemediği şeyler bu perdenin altındadır.

En önemlilerinden bir tanesi vergi tazyiki mevzusudur. Yani ödenen vergilerin yurttaşlarda gerçekte hissettirdiği yüktür. Bunu şöyle anlayalım;

Gelir vergisi açısından

2024 yılının ilk on ayında 1 trilyon 176 milyar lira gelir vergisi tahsil edilmiş. Gelir vergisi ödemek zorunda olanlar ise tüccarlar, avukatlar, doktorlar, mali müşavirler, faiz kazancı elde edenler, kira geliri elde edenler, ücretliler ve çok daha fazla meslek gruplarıdır. Bunların büyük bir kısmı gelirlerini yıllık beyanname ile beyan ederler ve vergilerini öderler. Ücretliler, iş yeri kira geliri elde edenler, faiz elde edenler vs. de stopaj yoluyla vergilendirilirler. 2024 yılının ilk on ayında tahsil edilen 1 trilyon 176 milyar liranın yüzde 6’sı yıllık beyanname verenlerden; yaklaşık yüzde 93’ü ise stopaj yoluyla alınmış. Bunun ne kadarı ücretlilerden alındığı pek belli değil. Daha basit bir ifadeyle gelir vergisi ağırlıklı olarak ücretlilerden alınmaktadır. Bu nedenle stopaj yoluyla vergi alınanların hissettiği yükü varın siz tahmin edin. İşte bu hissedilen subjektif vergi yüküdür yani vergi tazyikidir.

Dolaylı vergiler açısından

Gelir elde ederken ödenen vergiler son vergiler değil. Bundan sonra sokağa çıkan biri attığı her adımda KDV ve çoğu zaman ÖTV de ödemektedir. Markette yaptığı alışveriş, benzin, tütün, elektrik, doğalgaz, su, telefon vs. saymakla bitmeyen şeyden KDV ve çoğu zaman ÖTV de alınmaktadır. Gümrük vergisi, BSMV, özel iletişim vergisi vs. de cabası elbette.

Burada ise şöyle bir sorun bulunmaktadır; yüksek gelirli biri evini ısıtırken doğalgaz kullandığında doğalgazdan KDV ve ÖTV ödemekte, düşük gelirli de evini ısıttığında aynı tutarda doğalgaz harcarsa yüksek gelirliyle aynı ÖTV ve KDV’yi ödemektedir.

Ancak düşük gelirlinin bu vergiden dolayı hissedeceği yük elbette daha fazla olacaktır. İşte vergi tazyiki dediğimiz husus tam olarak budur. Dolaylı vergilerin, toplam vergi hasılatı içindeki payının son 16 yılın ortalaması yaklaşık yüzde 66 kadardır. Varın gerisini siz yorumlayın.

Kurumlar vergisi açısından

Bankalar, holdingler, anonim, limitet şirketler vs. elde ettikleri kazançlardan yüzde 25 veya 30 kurumlar vergisi ödemektedirler. Ancak son altı yıl ve 2024’te tahsil edilecek kurumlar vergisinin toplam vergi hasılatına oranının ortalaması yüzde 15,29’dur. Ücretlilerden alınan vergiden daha düşük tutardadır. Sizce bu durumda vergi tazyikini kim daha fazla hissedecek; ücretliler mi yoksa kurumlar mı? Karar sizin.

Kayıt dışılık açısından

Ülkemizde devlet eliyle birçok servet unsurundan vergi alınmamaktadır; kripto varlıklardan, borsadan vs. Bazı alanlar ise yeterli denetim olmadığı için zaten kayıt dışındadır. İşte kayıt dışı iş yapanla kayıtlı iş yapan sizce aynı tazyiki mi hissedecek? Yorum sizin…

Ayrıca vergi yükünün düşük olması, kayıt dışılığın varlığının da başka bir göstergesidir.

Ezcümle

Matematiksel olarak vergi yükü OECD ortalamasının çok altında bu sevindirici ama yukarıda bahsettiğim nedenleri ise ziyadesiyle üzücüdür.

Murat Batı kimdir?

Prof. Dr. Murat Batı, 14 Aralık 1974 tarihinde Diyarbakır'da doğdu. İlk, orta ve lise eğitimini Diyarbakır'da tamamladı. Lisansını Ankara Gazi Üniversitesi'nden, yüksek lisansını Hacettepe Üniversitesi'nden, doktora derecesini "Türev Araçların Vergilendirilmesi" teziyle 2012 yılında İstanbul Üniversitesinden aldı.

Mali hukuk alanında 2016 yılında doçent, 2022 yılında profesör kadrosuna (Ondokuz Mayıs Üniversitesi Hukuk Fakültesi) atandı.

Çok sayıda üniversite, banka, belediye ve profesyonel şirkete, özellikle vergi hukuku alanında eğitimler verdi; hukuk ofisleri ile YMM ofislerine danışmanlık yaptı.

"Vergi Hukuku (Genel Hükümler)", "Muhasebe Hileleri ve Vergiden Kaçınmanın Türk Vergi Mevzuatındaki Yasallığı", "Türk Vergi Sistemi" kitapları yayımlandı; 60'tan fazla ulusal ve uluslararası akademik yayında makale ve kitap bölümü yazdı.

Kısa bir süre Cumhuriyet, Dünya ve BirGün gazetelerinde konuk yazarlık yaptı. Eylül 2020'den itibaren T24'te yazmaya başlayan Murat Batı, Ondokuz Mayıs Üniversitesi Hukuk Fakültesi Mali Hukuk Ana Bilim Dalı Başkanlığı görevini halen sürdürmektedir.

|

Hazine ve Maliye Bakanı Mehmet Şimşek

Hazine ve Maliye Bakanı Mehmet Şimşek